주택연금 가입주저 요인은 "집값대비 월 지급액 적어서"

은퇴를 앞둔 국내 50대 직장인 가계 총자산의 72.1%는 부동산 자산이라는 조사 결과가 나왔다. 평균 총 자산규모는 6억 6078만원인데, 그 중 부동산이 4억 7609만원인데 반해 금융자산은 1억 6794만원에 그친 것이다. 또한 수도권과 비수도권 가계 간 자산 차이는 대체로 주택가격의 차이에서 비롯된 것으로 나타났다. 50대의 가장 큰 주택연금 가입 주저 요인은 월지급액이 적다고 판단하기 때문으로 조사됐다. 최근 미래에셋은퇴연구소가 발간한 `2020 미래에셋 은퇴라이프트렌드 조사보고서`에 따르면, 국내 50대 직장인 가계의 평균 총자산은 약 6억 6000만원으로, 이 중 72.1%가 부동산자산이었다. 금융자산의 비중은 25.4% 수준이며, 금융자산 중에서는 예적금/저축성보험과 사적연금이 주요 자산군이었다. 부동산과 기타자산으로 나뉘는 실물자산 4억 9284만원 중 부동산이 4억 7609만원이라 대부분을 차지했고, 그 외에 차량이나 회원권과 같은 기타 자산은 1675만원이었다. 부동산 중에서 주택은 평균 4억 2256만원, 주택 외 부동산은 평균 5353만원으로 조사됐다. 가계가 보유한 부채 규모는 평균 6987만원으로, 금융부채 5632만원과 임대보증금 1355만원으로 구성됐다. 금융부채 중에서는 담보대출(4320만원)이 신용대출(1312만원)에 비해 3배 이상 금액이 컸다. 총자산에서 부채를 차감한 순자산은 평균 5억 9091만원 선이었다.

◆ 비수도권 가계보다 수도권 가계 자산 규모 1.6배 커

자산 규모에 따른 자산구성비의 경우 1분위 가계(자산 기준 하위 20%)의 주택자산 비중은 50.7%로, 2~5분위(63.5~68.9%)에 비해 유독 낮았다. 1분위 가계의 경우 `거주지 임차보증금`의 비중이 11.9%로 비교적 높게 나타나 전월세로 거주하는 가구가 다른 분위 대에 비해 비교적 많은 것으로 분석됐다. 또 다른 특징은 자산 규모가 클수록 자산 중에서 주택 외 부동산(토지, 건물 등)이 차지하는 비중이 커진다는 점이다. 1분위의 경우 자산 중 주택 외 부동산의 비중이 2.6%에 그쳤으나, ▲2분위(자산기준 하위 20~40%) 3.6% ▲3분위(하위 40~60%) 5.2% ▲4분위(하위 60~80%) 6.3% 순으로 높아졌다. 5분위(자산기준 상위 20%)는 11.2%로 타분위에 비해 2~4배 가까이 높았다. 지역별로 수도권 가계의 자산 규모는 비수도권 가계보다 평균 1.6배 많았는데 이 중 상당 부분이 주택가격의 차이로 인한 것으로 진단됐다. 수도권 가계의 평균 자산 규모는 7억 7148만원으로 비수도권(4억 9115만원)에 비해 2억 8000만원 가량 높았다. 이 중 수도권의 평균 주택자산 규모는 5억 685만원, 비수도권 2억 9340만원으로 약 2억 1000만원 정도 차이가 났다. 즉 자산 평균 규모 차이인 2억 8000만원 중 주택으로 인한 2억 1000만원을 제외하면 나머지 자산의 차이는 7000만원 정도인 셈이다. 수도권 내에서도 서울 지역 가계의 총자산은 9억 715만원으로 인천/경기(6억 5960만원)에 비해 2억 5000만원 이상 높았다. 이들의 평균 주택자산 규모는 각각 6억 1264만원, 4억 1962만원으로 2억원 정도 차이를 보였다.

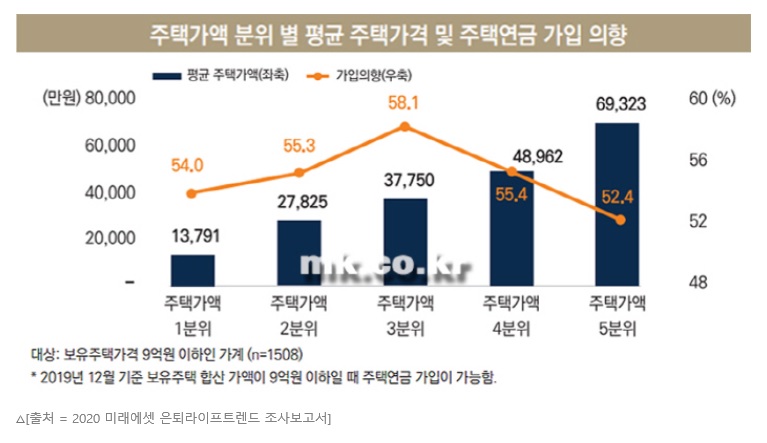

◆ 중위권 가계의 주택연금 가입 의향 가장 높아

50대 직장인 중 보유주택 가액 총합이 9억원 이하인 가계를 대상으로 주택연금에 대한 생각을 물어본 결과, 54.8 %가 가입 의향이 있다고 답했다. 주택가액 분위별 가입 의향을 비교해보면 `역U자` 형태를 보였다. 평균주택가액이 3억 7750만원인 3분위 가계의 주택연금 가입 의향이 58.1%로 가장 높았다. 주택가액 5분위의 가입 의향이 52.4%로 가장 낮게 나타난 것은 금융자산을 포함한 여유자산이 많아 주택연금 필요성이 낮기 때문으로 보인다. 주택연금에 가입하고자 하는 시기는 `다른 노후자산이 다 떨어졌을 때`(31.5%)가 가장 많았고 ▲일을 더 이상 할 수 없을 때(20.1%) ▲가능한 최대한 늦게(16.7%) ▲75세 이후(9.2%) 순으로 나타나 대체로 주택연금을 노후 생활비를 얻기 위한 최후의 수단으로 인식하고 있는 것으로 분석됐다. 반면 주택연금 가입을 희망하지 않는 가장 주된 이유는 `집값에 비해 월 지급액이 적다고 느껴서`(25.4%)였다. 월 지급액 자체가 적다고 답한 8.5%를 더하면, 33.9%가 지급액이 적은 것에 아쉬움을 느끼고 있었다. `내 집을 담보로 잡히는데 대한 거부감`(23.7%)도 많이 꼽힌 이유이다. 그 외에 `주택을 자녀에게 물려주고 싶어서` (15.1%) 주택연금 가입을 주저하는 경우가 있었는데 이 비중은 과거에 비해 현격하게 줄었다.

50대 직장인 가계의 현재 자산 구성에 비춰 볼 때, 연금자산과 금융자산이 충분치 않아 대부분 가계는 은퇴생활비를 충분히 확보하기 어려울 것으로 보인다는 진단이다. 은퇴 후 25년간 월 100만원이 필요하다면 단순히 계산하더라도 3억원이 있어야 한다. 50대 가계의 총자산은 평균 6억 6000만원이지만, 금융자산을 3억원 이상 가진 가계는 15.5% 정도 밖에 안된다. 미래에셋은퇴연구소 관계자는 "가계 자산 대부분이 부동산에 쏠려있기 때문이다. 부동산을 단지 보유하는 것 만으로는 노후에 필요한 현금흐름을 얻지 못한다"며 "총자산의 3/4 가까이 차지하는 부동산을 방치하지 않고, 어떻게든 적극적으로 활용해 노후 생활비를 만드는 전략이 필요하다"고 조언했다. 이 조사는 50대 남녀 직장인 1960명을 대상으로 설문조사를 시행했다. 응답자들의 평균 연령은 53.8세, 평균 가계보유자산은 6억 6078만원이다.(2020년 5월 3일 매일경제 기사 참조)

'명태랑의 공부하기 > 부동산 공부하기' 카테고리의 다른 글

| 용적률 거래 숨통 터주면…분당·일산에도 `랜드마크 주거단지` (0) | 2020.05.08 |

|---|---|

| 위례 2건 `줍줍`에…현금 16억 들고 4천명 달려왔다 (0) | 2020.05.06 |

| 집주인이 전세계약 깼는데 나도 중개료 내라고? (0) | 2020.05.01 |

| 시세 7.5억<공시가 7.9억…"집값 내려도 세금 더 내라니" (0) | 2020.04.29 |

| 국토부 집값담합 수사 발표 "△△억 이하로 팔지말자" 집값담합도 형사입건 (0) | 2020.04.22 |